Tuần vừa qua là là tuần kết thúc của tháng 11 và chúng ta cũng đã thấy được Bitcoin đã có những biến động rất mạnh mẽ trong tháng 11 vừa qua. Tháng vừa qua thế giới đã phải liên tục đón những thông tin vô cùng đáng buồn chính là biến thể Omricom của virus, điều này đã làm ảnh hưởng rất lớn đến nền kinh tế truyền thống và BTC.

Tuần vừa qua giá mở cửa của BTC là $54.815 và tăng lên mức cao nhất trong tuần là $59.041 trước khi giảm mạnh về $45.032 vào thứ 7 vừa qua. Kể từ mức này BTC đã giảm 34,5% so với mức ATH được thiết lập vào ngày 9 tháng 11.

Volume lớn đáp ứng biến động lớn

Trong bài phân tích tuần trước, chúng ta đã đề cập đến vấn đề lợi dụng đòn bẩy trong thị trường tương lai Bitcoin. Và chúng ta cũng đã đề cập đến mốc giá quan trọng của BTC trong 2 bài phân tích của các tuần trước đó.

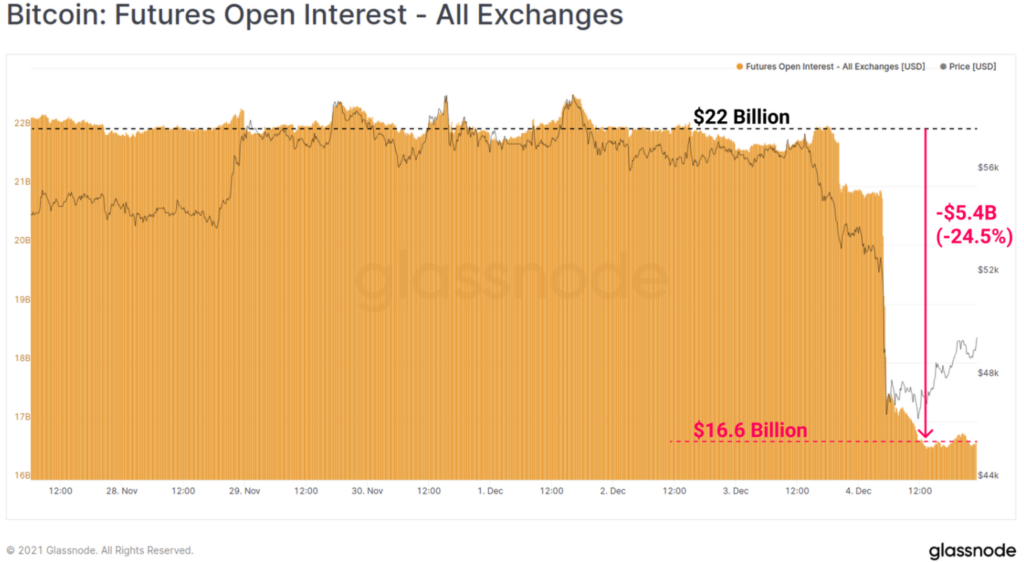

Tuần qua áp lực bán mạnh mẽ đã làm cho giá của BTC đã không thể giữ vững. Trong vài giờ, Futures Open Interest đã giảm $5,4 tỷ đô la, giảm 24,5% so với tổng giá trị.

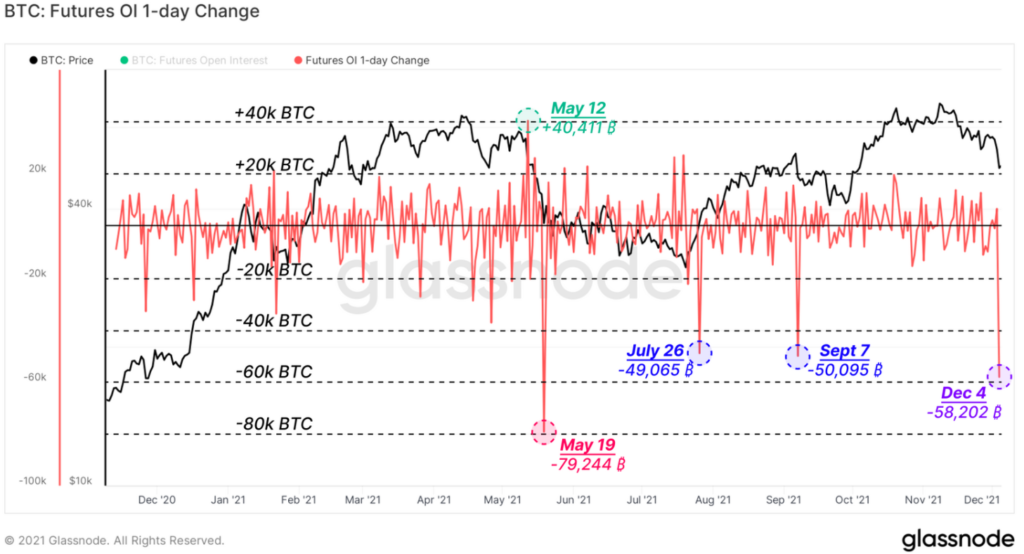

Ước tính các hợp đồng bị đóng vào thứ 7 vừa qua có tổng trị giá lên đến 58.202 BTC, đây là sự biến động lớn thứ 2 trong năm 2021 chỉ sau đợt sell-off ngày 19 tháng 5 vừa qua với 79.244 BTC.

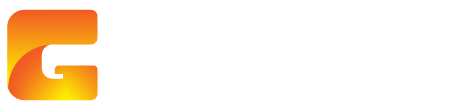

Trong những tuần gần đây không chỉ Future Market có khối lượng và biến động bất thường, Option Market cũng đang có xu hướng tăng đột biến trong thời gian gần đây.

Tuần trước, khối lượng quyền chọn đã giảm mạnh mẽ, khoảng 1,7 tỷ đô la mỗi giờ, cao thứ 2 trong năm 2021 sau đợt sell-off vào tháng 5.

Ngoài ra, Options Volume cũng đã tăng hơn 250% kể từ tháng 7 và hiện đang giao động ở mức 1 tỷ đô la mỗi ngày.

Thị trường Perpetual Futures đã được reset

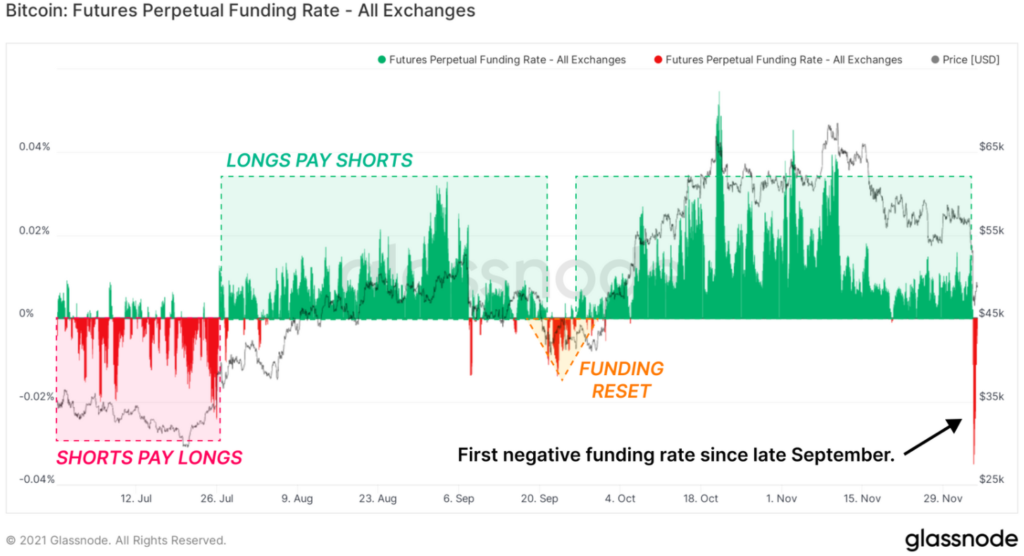

Funding Rate của Thị trường tương lai vĩnh cửu ( Futures Perpetual) thể hiện xu hướng của các vị thế ở thời điểm hiện tại và giúp quản lý balance trong Futures Perpetual market.

Khi Funding Rate dương, tức là các nhà giao dịch Long sẽ phải trả một khoản phí cho các nhà giao dịch Short để giữ vị thế của họ. Khi mà quá nhiều người long bắt buộc cần phải có một đợt thanh lý để kéo thị trường về mốc cân bằng.

Khi Funding Rate âm, có nghĩa ngược lại, khi đó các nhà giao dịch Short sẽ phải trả funding fee cho các nhà giao dịch Long.

Tuần vừa qua khi Open Interest bị đẩy ra 5,4 tỷ đô la, thì mức Funding Rate đã giảm về mức -0,035% và đã reset hoàn toàn sự cân bằng của funding.

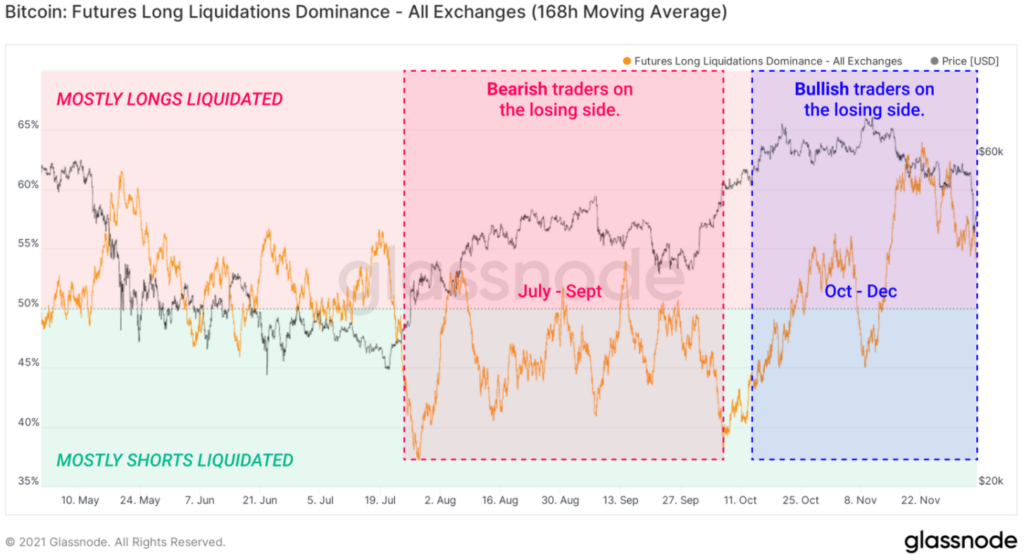

Kể từ lần reset funding lần cuối, perpetual market đã được duy trì trong 2 tháng. Chúng ta có thể theo dõi và đánh giá thông qua Long Liquidations Dominance, chỉ số này có thể cung cấp thông tin về tâm lý của các nhà đầu cơ.

Khi giá tăng lên kể từ mức thấp nhất trong tháng 7, xu hướng ngắn hạn xuất hiện từ defi summer đã gây tác động đến BTC và khiến giá của BTC phục hồi. Short liquidations dominated cũng đã retest vài lần nhưng không thành công, xu hướng đã bắt đầu đảo ngược kể từ tháng 10.

Sự tự tin vào thị trường đã dần thay đổi kể từ cuối tháng 10, khi mà mức funding của thị trường đã làm cho các Long Traders bị thanh lý lệnh liên tục do đó nó cũng tác động đến tâm lý của các Long Trader. Và đợt thanh lý lần này được coi như là một chu kỳ để ổn định thị trường.

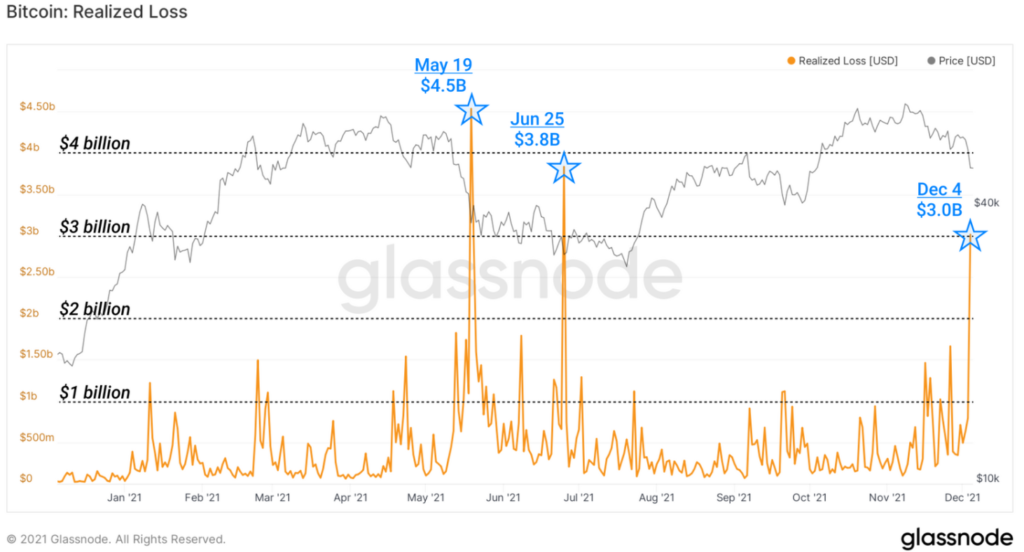

Dựa vào chỉ số Realized Losses chúng ta cũng thấy được rất nhiều các nhà đầu tư đã bị thua lỗ trong 1 thời gian ngắn. Tổng số tiền bị lỗ trong ngày 4 tháng 12 lên tới 3 tỷ đô la. Con số này vẫn còn thấp hơn so với hồi tháng 5 và hồi tháng 6 với 4,5 tỷ đô la và 3,8 tỷ đô la.

HODLers Set the Floor

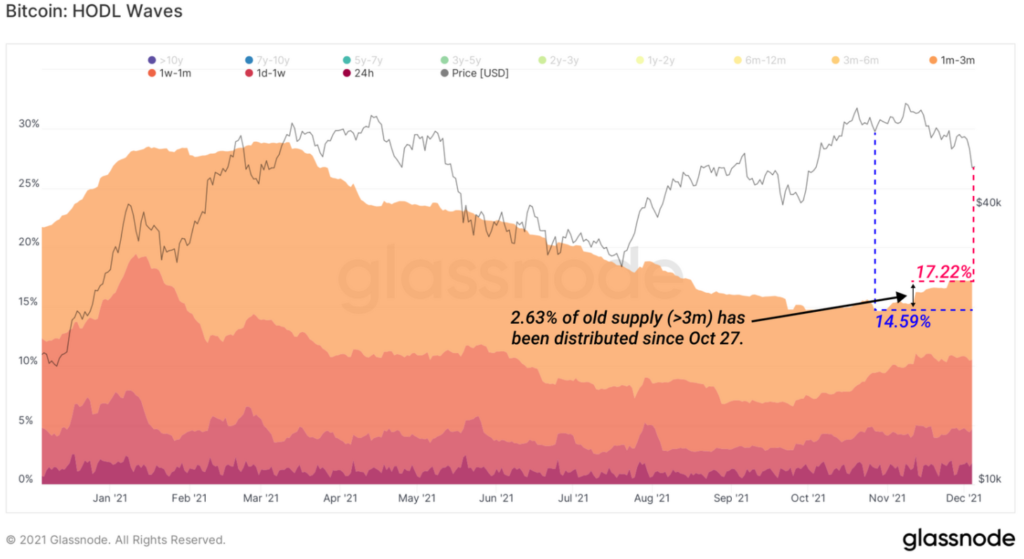

Tiếp theo chúng ta đánh giá đến những hành động của các Holder, chỉ số HODL Waves sẽ mô tả nguồn cung của BTC chia theo tuổi của đồng coin đó.

Các đồng coin mới có độ tuổi bằng 0 xuất hiện ở younger band (màu nóng), khi các đồng coin này không được sử dụng nó sẽ dần thay đổi màu sắc của mình thành nhóm màu khác (màu lạnh).

Khi lọc những đồng coin có độ tuổi dưới 90 ngày, chúng ta thấy rằng chỉ có 2,63% old coin được phân phối kể từ ngày 27 tháng 10. Điều đó có nghĩa là hơn 97% lượng coin có độ tuổi trên 90 ngày vẫn chưa được sử dụng trong thời gian vừa qua. Hành vi hold là vẫn còn và lượng chi tiêu oldcoin vẫn khá thấp.

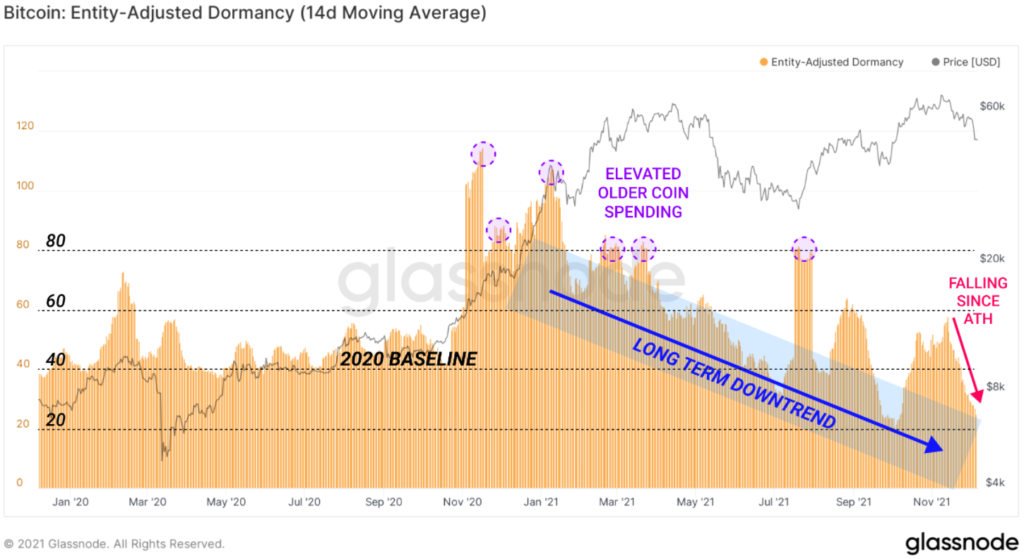

Tiếp theo chúng ta đánh giá đến chỉ số Dormancy, chỉ số Dormancy sẽ đo lường độ tuổi trung bình của các giao dịch ( tính theo ngày) trên mỗi đơn vị BTC đã được sử dụng, nó tương tự như chỉ số Average Spent Output Lifespan.

Chỉ số Dormancy tăng có nghĩa là các old coin đang được chi tiêu với khối lượng lớn

Chỉ số Dormancy giảm cho thấy lượng sử dụng old coin đã giảm xuống

Ở mốc trung bình năm 2020 mức Dormancy là 40 ngày và hiện tại mốc Dormancy đang ở mức trung bình là 25 ngày. Trên thực tế thì Dormancy đã suy giảm khá nhiều kể từ tháng 1, điều này chứng tỏ các holder vẫn đang có một niềm tin rất lớn vào thị trường bất chấp thị trường có xảy ra nhiều biến động mạnh.

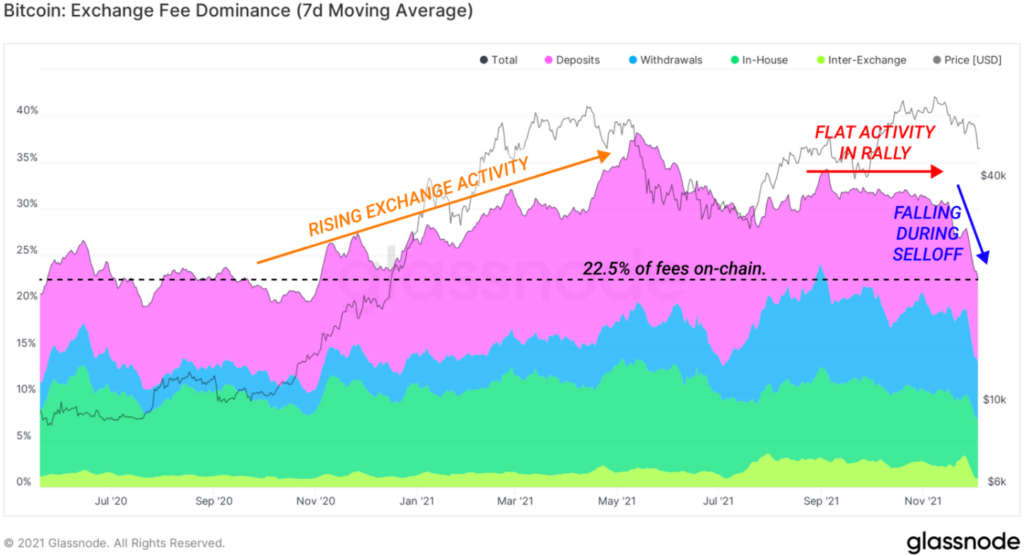

Chỉ số Exchange Fee Dominance sẽ tính toán tổng hoạt động của các sàn giao dịch dưới dạng phần trăm phí mỗi ngày.

Khi mà giá trị này tăng, các sàn giao dịch đang hoạt động mạnh mẽ, điều này cũng đã xảy ra tương tự vào cuối năm 2020 và đầu năm 2021.

Khi giá trị này giảm, các sàn giao dịch đang hoạt động có quy mô thấp và các nhà đầu tư đã ít quan tâm vào thị trường hơn

Exchange Fee Dominance đã sụt giảm nhanh chóng kể từ mốc ATH. Exchange fees cũng đang ở mức thấp nhất kể từ tháng 10 năm 2020.

Số dư BTC trên các sàn giao dịch cũng là một chỉ số đáng để theo dõi, vì nó đưa ra những dữ liệu khá quan trọng trong việc xác định xu hướng của các holder.

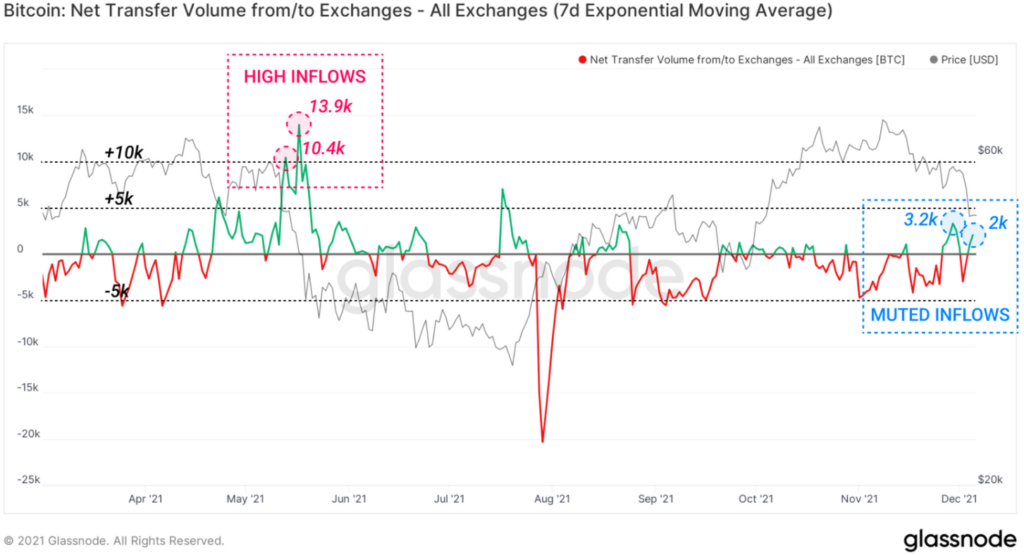

Exchange Net Transfer Volume cho thấy trong khoảng tháng 5 lượng BTC được đẩy lên các sàn giao dịch là tương đối nhiều, với 10,4 nghìn và 13,9 nghìn BTC được nạp vào.

Ở thời điểm hiện tại lượng BTC nạp vào là khá thấp, chỉ ở mức 2 nghìn và 3,2 nghìn BTC được nạp vào. Những Holder đang có tâm lý rất ổn định trước những bất ổn của thị trường hiện tại.

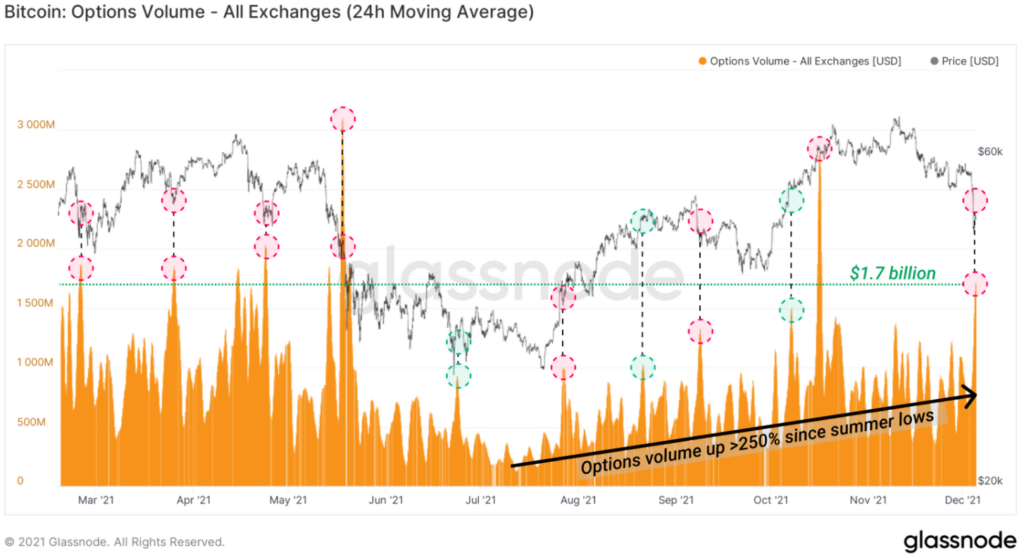

Câu hỏi được đặt ra nhiều nhất ở đây là: Nếu những old coin không được chi tiêu, thì nguồn cung đẩy ra ngoài thị trường đến từ đâu?

Câu trả lời ở đây là: Các nhà đầu tư ngắn hạn (Short Term Holders), những nhà đầu tư đã mua đỉnh trong những tháng vừa qua và họ đang cắt lỗ.

Chỉ số Short-Term Holder SOPR cho thấy khả năng sinh lời của các đồng coin mà họ đã sử dụng.

Chỉ số tăng cao, cho thấy các nhà đầu tư có lợi nhuận

Giá trị bằng 1 cho thấy các nhà đang hòa hoặc không có lời

Giá trị dưới 1, chứng tỏ rằng các nhà đầu tư đang bị thua lỗ

Short-Term Holder SOPR đã cho thấy giá trị đang giảm rất mạnh, những nhà đầu tư ngắn hạn hiện đang lỗ và đang cắt lỗ.

Kết luận

Thông qua những đánh giá trong tuần vừa qua chúng ta cũng có thể thấy được rằng, các holder hiện tại vẫn đang củng cố niềm tin của mình trong giai đoạn thị trường bất ổn như thời điểm hiện tại. Lực xả trên thị trường hiện tại phần lớn đến từ các nhà đầu tư mua đỉnh trong các tháng vừa qua và hiện nay họ đang có dấu hiệu cắt lỗ. Việc đầu cơ BTC đã làm cho các nhà đầu tư ngắn hạn bị thua lỗ và đấy là một trong những nguyên nhân chính tác động lên thị trường Bitcoin.

Ngoài ra, nếu anh em muốn mua bán coin bằng VND tại sàn giao dịch Bitcoin ở Việt Nam, anh em có thể ghé sàn Bitmoon để giao dịch nhé!

Đây là 1 trong những sàn uy tín bậc nhất Việt Nam hiện nay.